Désordre des techniques et idées dans le financement.

Le terme financement est récent. En 1990, le Vocabulaire Juridique (PUF, dir. G. Cornu, Association H. Capitant) ne le connaissait pas. Alors que la finance s'emparait du monde, le film Wall Street annonçait à l'écran 30 années de domination des bourses et des monnaies, les juristes ignoraient le mot financement.

Une matière "Financement" ou "Droit du financement" n'a donc jamais été promue en droit français, malgré, ou sauf, un ouvrage considérable qui, justement, remonte à cette période Le Lamy Droit du financement - de la collection des fameux Lamy). On dira en cours qui nous avait dit son étonnement de voir ce mot, "financement", en friche. Ce mot et un cette "matière" du "Droit du financement".

Il est vrai que le droit des activités économiques (et le droit des affaires) est curieusement vu, dans l'esprit des étudiants, comme secondaire - les entreprises, premiers employeurs, sont peu de choses en France... Et donc les juristes de droit des affaires avec ?

Une faiblesse juridique vient toujours d'une faiblesse culturelle, politique ou scientifique.

Le Vocabulaire juridique précité définit aujourd'hui le financement comme "la réunion des fonds nécessaires à la réalisation d'une opération (acquisition ou amélioration d'un bien, ex. rachat d'un immeuble...)", on coupe. Dès les premiers mots des obstacles s'élèvent puisque, notamment, il est des financements sans réunion de fonds, même si c'est fréquent.

L'idée même de réunion n'est pas utile : en quoi le prêt de 10 000 euros d'une seule banque est-il une réunion ?

L'idée même de fonds n'est pas utile, ou, mieux, absolument indispensable, même très majoritairement des fonds sont impliqués dans un financement - de l'argent, de la monnaie - est en cause. Une société peut ainsi se constituer et donc se financer avec des apports en nature et si le capital social ainsi constitué est notable, elle trouvera des liquidités... L'idée de liquidité est un besoin plus précis que celle de financement qui est ancrée à l'idée de fourniture de moyens (richesses, biens, actifs...). Le crédit-bail et les techniques de location-vente n'exigent pas que la personne financée réunisse des fonds : on lui loue une chose avec option d'achat (il lui faut seulement pouvoir payer un loyer mensuel.

La commodité pédagogique qui tend à assimiler financement et remise de fonds ne doit pas être vue comme une vérité profonde. On fera la même observation avec le crédit. A titre provisoire sur le rapport entre les deux concepts : tout crédit semble être un financement, tout financement n'est pas un crédit (par ex. le don).

Le juriste doit veiller (affaire du forfait tél SFR et du contentieux avec Free).

On ne va donc pas poursuivre avec cette définition, qui est néanmoins impérativement à lire car très utile, c'est un premier cadre.

On se propose d'examiner la plupart des financements - "la plupart", c'est très ambitieux. Chemin faisant, et puisqu'on parlait de définition, on verra si une définition est possible, souhaitable et utile (enfin, soyons modeste, on tentera de voir...). Ce n'est toutefois pas l'objectif du cours.

Le financement des entreprises est en revanche un cours classique des formations économiques ou de gestion. Des ouvrages mettent les idées en place et, comme pour tous les grands cours, il existe des ouvrages de 100 pages, simples, de 250 pages, de 500...

En toute matière, le bon livre est souvent celui qui est effectivement lu, et qui permet de passer à un autre, plus sophistiqué. Voilà le conseil bibliographique (vous verrez sinon des ouvrages de droit des sociétés, de droit bancaire et / ou financier, parfois de "droit du crédit" sous-matière inventée et généralement sans se soucier de la notion en cause).

Le juriste feuillettera avec profit des pages de livres économiques (on signale l'agréable Responsable financier, Dunod, La boite à outils, 3e éd., 2018 ; en 4 ou 5 pages, Caroline Selmer ; il synthétise les réalités qui forment diverses opérations financières de financement - tautologie, mais il est des opérations financières qui ne financent rien du tout).

Ce conseil importe. Le seul droit permet mal de savoir de quoi il retourne, il manque un côté pratique ou réaliste et global, si vous préférez. La remarque sera moins utiles aux juristes d'entreprise dans l'âme qui lisent régulièrement toutes les pages d'un journal économique. Ils y auront lu, dans chaque livraison, 5 ou 6 articles sur des problèmes de financement.

Le côté pratique est d'autant plus difficile à atteindre avec la méthode scolaire qui envahit le milieu universitaire, et les têtes des étudiants, qui préfèrent réciter que comprendre et s'interroger - et un peu lire hors du cours mis en fiches.

Le droit du financement répond à une seule question qui concerne l'entreprise, et plus généralement telle organisation (société au premier chef et toute autre entreprise ; et aussi : association, fonds commun d'investissement, collectivité territoriale).

La question est comment obtiendra-t-elle l'argent dont elle a besoin pour fonctionner, et donc, notamment, pour quelle durée et à quel prix ? Bref à quelles conditions ? - financières et juridiques.

Dans une période où l'État finance toutes les entreprises à grand coup de milliards d'euros, la question peut sembler surréaliste. L'État n'a qu'à continuer à financer penseront certains ! Il est cependant des politiques qui ne peuvent pas avoir dix printemps. Les financements publics par des déficits publics conduisent à la ruine des pays, via la perte des monnaies. Et quand il n'y a plus de monnaie on peut dire, pour simplifier, qu'il n'y a plus de pays (Liban, Argentine, Venezuela, pour la seule actualité).

Sans financement durable, toute organisation est vouée à la disparition - ou à des problèmes. Pour cette raison, je propose un concept pour attirer l'attention sur cet impératif. Le concept de "personnalité financière" pourrait aider à cela - il y aura des propositions (dites doctrinales) dans ce cours. En effet, dans 9 cas sur 10, c'est la situation financière qui conditionne la personnalité juridique et singulièrement sa survie. Une société sans les financements utiles lui permettant de faire face à ses charges exigibles est, à court terme, liquidée (vous reverrez les définitions strictes de droit des entreprises en difficultés).

Ainsi, l'État ne va pas continuer longtemps à financer les entreprises comme il le fait depuis 6 mois.

Il est du reste lui-même confronté à des besoins gigantesques de financement (il émet des titres financiers dans le public en permanence : des obligations, qui sont des titres obligataires - les économiste disent "titres de dette" pour désigner des titres de créance, chaque obligation, titre négociable, est un titre de créance). L'État, comme toute organisation, a des problèmes de financement - de ressources.

Ainsi, à moins que l'Union européenne bascule dans la soviétisation de l'économie, dans les années à venir, et pour "rebondir" après la crise sanitaire, les entreprises auront probablement plus de questions et d'intérêts à la question des financements.

Rendez-vous mercredi pour une première énumération des divers financements.

Une matière "Financement" ou "Droit du financement" n'a donc jamais été promue en droit français, malgré, ou sauf, un ouvrage considérable qui, justement, remonte à cette période Le Lamy Droit du financement - de la collection des fameux Lamy). On dira en cours qui nous avait dit son étonnement de voir ce mot, "financement", en friche. Ce mot et un cette "matière" du "Droit du financement".

Il est vrai que le droit des activités économiques (et le droit des affaires) est curieusement vu, dans l'esprit des étudiants, comme secondaire - les entreprises, premiers employeurs, sont peu de choses en France... Et donc les juristes de droit des affaires avec ?

Une faiblesse juridique vient toujours d'une faiblesse culturelle, politique ou scientifique.

Le Vocabulaire juridique précité définit aujourd'hui le financement comme "la réunion des fonds nécessaires à la réalisation d'une opération (acquisition ou amélioration d'un bien, ex. rachat d'un immeuble...)", on coupe. Dès les premiers mots des obstacles s'élèvent puisque, notamment, il est des financements sans réunion de fonds, même si c'est fréquent.

L'idée même de réunion n'est pas utile : en quoi le prêt de 10 000 euros d'une seule banque est-il une réunion ?

L'idée même de fonds n'est pas utile, ou, mieux, absolument indispensable, même très majoritairement des fonds sont impliqués dans un financement - de l'argent, de la monnaie - est en cause. Une société peut ainsi se constituer et donc se financer avec des apports en nature et si le capital social ainsi constitué est notable, elle trouvera des liquidités... L'idée de liquidité est un besoin plus précis que celle de financement qui est ancrée à l'idée de fourniture de moyens (richesses, biens, actifs...). Le crédit-bail et les techniques de location-vente n'exigent pas que la personne financée réunisse des fonds : on lui loue une chose avec option d'achat (il lui faut seulement pouvoir payer un loyer mensuel.

La commodité pédagogique qui tend à assimiler financement et remise de fonds ne doit pas être vue comme une vérité profonde. On fera la même observation avec le crédit. A titre provisoire sur le rapport entre les deux concepts : tout crédit semble être un financement, tout financement n'est pas un crédit (par ex. le don).

Le juriste doit veiller (affaire du forfait tél SFR et du contentieux avec Free).

On ne va donc pas poursuivre avec cette définition, qui est néanmoins impérativement à lire car très utile, c'est un premier cadre.

On se propose d'examiner la plupart des financements - "la plupart", c'est très ambitieux. Chemin faisant, et puisqu'on parlait de définition, on verra si une définition est possible, souhaitable et utile (enfin, soyons modeste, on tentera de voir...). Ce n'est toutefois pas l'objectif du cours.

Le financement des entreprises est en revanche un cours classique des formations économiques ou de gestion. Des ouvrages mettent les idées en place et, comme pour tous les grands cours, il existe des ouvrages de 100 pages, simples, de 250 pages, de 500...

En toute matière, le bon livre est souvent celui qui est effectivement lu, et qui permet de passer à un autre, plus sophistiqué. Voilà le conseil bibliographique (vous verrez sinon des ouvrages de droit des sociétés, de droit bancaire et / ou financier, parfois de "droit du crédit" sous-matière inventée et généralement sans se soucier de la notion en cause).

Le juriste feuillettera avec profit des pages de livres économiques (on signale l'agréable Responsable financier, Dunod, La boite à outils, 3e éd., 2018 ; en 4 ou 5 pages, Caroline Selmer ; il synthétise les réalités qui forment diverses opérations financières de financement - tautologie, mais il est des opérations financières qui ne financent rien du tout).

Ce conseil importe. Le seul droit permet mal de savoir de quoi il retourne, il manque un côté pratique ou réaliste et global, si vous préférez. La remarque sera moins utiles aux juristes d'entreprise dans l'âme qui lisent régulièrement toutes les pages d'un journal économique. Ils y auront lu, dans chaque livraison, 5 ou 6 articles sur des problèmes de financement.

Le côté pratique est d'autant plus difficile à atteindre avec la méthode scolaire qui envahit le milieu universitaire, et les têtes des étudiants, qui préfèrent réciter que comprendre et s'interroger - et un peu lire hors du cours mis en fiches.

Le droit du financement répond à une seule question qui concerne l'entreprise, et plus généralement telle organisation (société au premier chef et toute autre entreprise ; et aussi : association, fonds commun d'investissement, collectivité territoriale).

La question est comment obtiendra-t-elle l'argent dont elle a besoin pour fonctionner, et donc, notamment, pour quelle durée et à quel prix ? Bref à quelles conditions ? - financières et juridiques.

Dans une période où l'État finance toutes les entreprises à grand coup de milliards d'euros, la question peut sembler surréaliste. L'État n'a qu'à continuer à financer penseront certains ! Il est cependant des politiques qui ne peuvent pas avoir dix printemps. Les financements publics par des déficits publics conduisent à la ruine des pays, via la perte des monnaies. Et quand il n'y a plus de monnaie on peut dire, pour simplifier, qu'il n'y a plus de pays (Liban, Argentine, Venezuela, pour la seule actualité).

Sans financement durable, toute organisation est vouée à la disparition - ou à des problèmes. Pour cette raison, je propose un concept pour attirer l'attention sur cet impératif. Le concept de "personnalité financière" pourrait aider à cela - il y aura des propositions (dites doctrinales) dans ce cours. En effet, dans 9 cas sur 10, c'est la situation financière qui conditionne la personnalité juridique et singulièrement sa survie. Une société sans les financements utiles lui permettant de faire face à ses charges exigibles est, à court terme, liquidée (vous reverrez les définitions strictes de droit des entreprises en difficultés).

Ainsi, l'État ne va pas continuer longtemps à financer les entreprises comme il le fait depuis 6 mois.

Il est du reste lui-même confronté à des besoins gigantesques de financement (il émet des titres financiers dans le public en permanence : des obligations, qui sont des titres obligataires - les économiste disent "titres de dette" pour désigner des titres de créance, chaque obligation, titre négociable, est un titre de créance). L'État, comme toute organisation, a des problèmes de financement - de ressources.

Ainsi, à moins que l'Union européenne bascule dans la soviétisation de l'économie, dans les années à venir, et pour "rebondir" après la crise sanitaire, les entreprises auront probablement plus de questions et d'intérêts à la question des financements.

Rendez-vous mercredi pour une première énumération des divers financements.

Thème 1er - Présentation des divers financements.

La logique du financement réside généralement dans le fait d'obtenir des moyens, en général pour s'en servir (...). Ces moyens sont en général des sommes d'argent : de la monnaie, question désormais très discutée et presque trop à la mode.

Explication sur cette dernière remarque.

Il y a des amateurs de blockchains qui sont passés de la cryptographie à des exclamations indignées : "La monnaie est un bien public !" "Les monnaies publiques ou étatiques sont des scandales, d'horribles monopoles !"

Et donc disent-ils... "Faisons des blockchains qui, comme le bitcoin, seront des (quasi) monnaies !"

Et donc la monnaie qui est un bien public deviendrait des phénomènes informatiques privés.

On reparlera de ça puisque la blockchain voudrait être une technique de financement et que sujet est passablement embrouillé. Le rapport avec le sujet est simpliste et radical mais à préciser : si chaque communauté ou tribu fait sa monnaie, on peut avoir l'illusion qu'on règle le problème de la monnaie ET DONC des financements !

Certains étudiants ont étudié la monnaie, c'est indispensable de connaître cet "objet juridique" pour parler de financement. Il ne s'agit pas de devenir un spécialiste d'économie monétaire, mais il est mieux de savoir ce qu'est l'inflation... Un bon début de cours commence toujours par des révisions (que l'étudiant effectue lui-même).

Ce panorama est intéressant pour son aspect introduction, mise en route. Il est aussi intéressant pour la vue générale qu'il donne. Le financement de l'entreprise est en effet un problème général. Il est souvent assuré par divers canaux - le juriste dira par divers contrats ou opérations. Pour connaître les meilleures pour l'entreprise - pour telle entreprise donnée, les atouts et inconvénients sont à mettre en balance.

Le coût de l'opération (taux, commissions, frais, fiscalité) n'est pas le seul élément à comparer quoiqu'il soit souvent le premier - ce n'est pas juriste qui fera les calculs complexes (...).

La rapidité, la simplicité, les sûretés demandées, la fiabilité des "financeurs", les perspectives avec les "financeurs" et la sûreté de l'opération (risque de contentieux) sont également des conditions déterminantes.

Ces financeurs (actionnaires, obligataires, banques, sociétés de financement, fonds communs, public du financement participatif, financiers d'un crédit syndiqué...) sont parfois à solliciter une première fois parce qu'ils augurent, également, de plusieurs opérations à terme. L'entreprise peut anticiper ses besoins de financement dans 2, 4 ou 6 ans avec de nouveaux partenaires.

Toutes les techniques de financement sont à apprécier parce que toutes sont à mettre en balance sous 5 ou 6 conditions. Le juriste très spécialisé, ce sera sa plus-value, dépassera ces 5 ou 6 conditions. Le droit international ou le caractère international de certaines opérations sera également à jauger.

L'entreprise qui est une société - on dit entreprise sociétaire dans le langage juridique - offre des figures classiques qui font qu'un cours de droit du financement est, en partie, un cours de droit des sociétés. On va donc présenter les choses en éclairant l'aspect financement, ce qui tourne souvent à la découverte (technique et aussi culturelle).

1. Le capital social et les émissions de titres de capital

On est alors tenté d'aborder la question par des énumérations de TF ou VM, plus que par le contrat (dit contrat d'émission, il existe donc !). Cette façon de faire très pratiquée en "Droit des sociétés" doit être aménagée pour mettre au premier plan l'idée de financement.

Le sujet peut s'approcher, car c'est une synthèse, par la définition-énumération des titres financier du Code monétaire et financier. A lire et à méditer.

Les actions

Les actions sont... la définition classique la rattache radicalement à une série de sociétés (laquelle ?) et au capital social (une dette). La SA est celle dont le CS est divisé en actions. art. 228-5, la SA

Question à double niveau pour pénétrer la matière et l'idée de financement de façon concrète :

A quoi sert une émission d'actions - ou de parts sociales ? A quoi servent les apports ? Il faut bien comprendre le besoin auquel le dirigeant social tente de répondre, soit au moment de la capitalisation initiale, soit par une augmentation du capital social.

Les actions sont des titres sociaux dit-on, comme les parts sociales ; on les cite donc tout de suite - ce qui réveille les énumérations habituellement faites en "droit des sociétés" - mais nous n'y sommes pas.

Les parts sociales.

D'une société civile ou d'une SARL, d'un groupement foncier agricole ou d'une société civile de placement immobilier (SCPI) (on pourrait prendre quinze exemples), l'émission de parts sociales (ou si vous préférez leur souscription), correspond à une technique de financement.

En pratique, quand la part sociale est d'un euro, le propos devient faux. On ne finance rien avec 1 euro ! L'idée de financement est donc rattachée à une certaine intensité économique : pas facile pour le juriste.

Les parts sociales ne sont pas négociables, ce ne sont pas des TN, ni donc des VM, ni donc des TF.

L'avantage de l'émission d'actions, comparé aux parts sociales, et donc l'avantage du droit des sociétés par actions, peut être pris dans deux exemples en remarquant qu'il existe des actions spéciales outre les actions ordinaires déjà citées.

Les actions spéciales.

a) Les actions de préférence.

Ce titre est un sujet qui a eu du succès. Il avait un aspect "ingénierie financière". En effet, le contrat d'émission doit déterminer les droits des porteurs d'ADP (des actionnaires). L'ADP reste une action malgré ses différences que les documents d'émission déterminent après leurs votes par les organes sociaux : variation du droit de vote, variation d'un avantage financier, variation de la proportion d'ADP par rapports aux autres actions (50 % et 25 %) pour tenir compte de la majorité dominant l'assemblée des actionnaires, et à la marge devenir des ADP.

Des modifications ont été apportées à ce régime en 2019 :

C. com., art. 228-11, l'ADP

b) Les actions de priorité d'antan ou autre création.

Est-ce concevable ? L'ingénierie sociétaire va souvent moins loin que ce que l'on croit... Ici le problème est réglé par la loi. Toute "priorité" a vocation à être prévue dans le contrat d'émission d'une ADP.

Ces actions sont désormais interdites (C. com., 228-35-1) avec d'autres titres qui avaient un régime spécial (actions à d. pr. s. drt de vote et certificats d'investissement). Ces titres sont donc en voie d'extinction. On peut encore en croiser, en négocier, en nantir, en saisir, ils ont été émis avant 2004 et ils survivent tant que l'émetteur ne les a pas convertis ou "remboursés"...

2. Les titres ou émissions atypiques

Cet intitulé permet de regrouper des titres constituant des situations diverses au plan juridique et au plan financier.

- Les titres de capital composés (ABSA - ABSO)

On multiplie les titres pour séduire les investisseurs.

En somme, le commerce des titres ! On dépasse l'avantage de la diversité des titres émis avec d'autres techniques comme le BSA.

Article L. 228-91- Les sociétés par actions peuvent émettre des valeurs mobilières donnant accès au capital ou donnant droit à l'attribution de titres de créance.

Le contrat d'émission peut prévoir que ces valeurs mobilières...

- Titres d'accès au capital social (figure historique du BSA ; fut très pratiquée l'OBSA).

Le bon souscrit, ou qui résulte d'une cession, a sa valeur... C'est un titre qui donne un seul droit : souscrire une action. Ou un autre titre que la société émettra plus tard.

La signification financière profonde des titres de capital social, il faut y insister : on en dira un mot.

L'idée est qu'en pratique cette dette sociale n'a pas à être remboursée, raison pour laquelle le CS est le premier élément des fonds propres (notamment avec les réserves). La dette due aux associés n'est en pratique pas remboursée, elle est à la disposition de la société. Les cas de remboursement sont rares, et le plus fréquent tient à la liquidation judiciaire (où justement en pratique rien ne pourra être remboursé).

On relie le sujet à l'actualité : ce sont les sociétés sans capitaux propres qui seront emportées par la crise sanitaire. Or la politique législative joue avec le feu en autorisant les sociétés avec un capital social symbolique, c'est-à-dire sans capitaux... au nom de la création d'entreprises (d'entreprises ou de zombies sociétaires ?!).

- Titres de quasi capital (rembourser est une option pour la SA émettrice)

Ce genre de titres, intermédiaires au CS et à titres obligataires.

Ils peuvent reposer, c'est-à-dire émis, sur un mécanisme général de subordination ou sur un régime légal spécial. Explications utiles... (lire art. L. 228-97, C. com.).

On ne peut pas les ranger, sans une importante nuance, dans la catégories des titres d'emprunt (comme les obligations) ; en effet, les titres subordonnés ont pour principale vertu, par la subordination acceptée par les souscripteurs, d'être remboursés après tous les créanciers (notamment tous les prêteurs d'argent, réserve faite des titulaires d'un droit réel).

Les titres participatifs reflètent bien ce phénomène avec un statut plus étoffé que L. 228-97 (qui laisse faire la plume des rédacteurs du contrat d'émission de titres).

La lecture des deux premières pages d'un document d'émission éclaire sur la situation de ces titres intermédiaires (entre capital et dette obligataire) :

Voir un cas d'émission de TSR, les banques sont les spécialistes de l'ingénierie financière pour elles et pour leurs clients

3. Titres de créance : l'obligation ou titre obligataire.

L'obligation est un titre négociable aisément transmissible puisque soumis au principe de la négociabilité. Ce titre naît d'un acte juridique collectif, une émission, concernant l'émetteur et les souscripteurs qui sont des prêteurs, et qui seront créanciers.

Ces deux dernières décennies, le régime des émissions a été assoupli jusqu'à voir la SARL pouvoir émettre des titres obligataires, mais sans appel public à l'épargne (donc dans un cercle restreint de personnes). Le résultat est que l'émission d'obligation peut tantôt être presque confidentielle et tantôt géante et signe d'ingénierie financière (et sur un marché financier réglementé, dit encore "bourse").

Un cas d'opération obligataire géante : de l'obligation à l'action, dans ce sens c'est possible

Vous pouvez consulter une synthèse du régime obligataire dans Droit des sociétés de Alain Viandier et Florence Deboissy - et M. Cozian 2020, p. 586, n° 1512 et s. - illustration).

Vous pouvez aussi déjà consulter une synthèse de la "problématique du financement" et de "la structuration du financement" dans mon Droit bancaire et financier, p. 356, n° 665 et s.).

La logique du financement réside généralement dans le fait d'obtenir des moyens, en général pour s'en servir (...). Ces moyens sont en général des sommes d'argent : de la monnaie, question désormais très discutée et presque trop à la mode.

Explication sur cette dernière remarque.

Il y a des amateurs de blockchains qui sont passés de la cryptographie à des exclamations indignées : "La monnaie est un bien public !" "Les monnaies publiques ou étatiques sont des scandales, d'horribles monopoles !"

Et donc disent-ils... "Faisons des blockchains qui, comme le bitcoin, seront des (quasi) monnaies !"

Et donc la monnaie qui est un bien public deviendrait des phénomènes informatiques privés.

On reparlera de ça puisque la blockchain voudrait être une technique de financement et que sujet est passablement embrouillé. Le rapport avec le sujet est simpliste et radical mais à préciser : si chaque communauté ou tribu fait sa monnaie, on peut avoir l'illusion qu'on règle le problème de la monnaie ET DONC des financements !

Certains étudiants ont étudié la monnaie, c'est indispensable de connaître cet "objet juridique" pour parler de financement. Il ne s'agit pas de devenir un spécialiste d'économie monétaire, mais il est mieux de savoir ce qu'est l'inflation... Un bon début de cours commence toujours par des révisions (que l'étudiant effectue lui-même).

Ce panorama est intéressant pour son aspect introduction, mise en route. Il est aussi intéressant pour la vue générale qu'il donne. Le financement de l'entreprise est en effet un problème général. Il est souvent assuré par divers canaux - le juriste dira par divers contrats ou opérations. Pour connaître les meilleures pour l'entreprise - pour telle entreprise donnée, les atouts et inconvénients sont à mettre en balance.

Le coût de l'opération (taux, commissions, frais, fiscalité) n'est pas le seul élément à comparer quoiqu'il soit souvent le premier - ce n'est pas juriste qui fera les calculs complexes (...).

La rapidité, la simplicité, les sûretés demandées, la fiabilité des "financeurs", les perspectives avec les "financeurs" et la sûreté de l'opération (risque de contentieux) sont également des conditions déterminantes.

Ces financeurs (actionnaires, obligataires, banques, sociétés de financement, fonds communs, public du financement participatif, financiers d'un crédit syndiqué...) sont parfois à solliciter une première fois parce qu'ils augurent, également, de plusieurs opérations à terme. L'entreprise peut anticiper ses besoins de financement dans 2, 4 ou 6 ans avec de nouveaux partenaires.

Toutes les techniques de financement sont à apprécier parce que toutes sont à mettre en balance sous 5 ou 6 conditions. Le juriste très spécialisé, ce sera sa plus-value, dépassera ces 5 ou 6 conditions. Le droit international ou le caractère international de certaines opérations sera également à jauger.

L'entreprise qui est une société - on dit entreprise sociétaire dans le langage juridique - offre des figures classiques qui font qu'un cours de droit du financement est, en partie, un cours de droit des sociétés. On va donc présenter les choses en éclairant l'aspect financement, ce qui tourne souvent à la découverte (technique et aussi culturelle).

1. Le capital social et les émissions de titres de capital

On est alors tenté d'aborder la question par des énumérations de TF ou VM, plus que par le contrat (dit contrat d'émission, il existe donc !). Cette façon de faire très pratiquée en "Droit des sociétés" doit être aménagée pour mettre au premier plan l'idée de financement.

Le sujet peut s'approcher, car c'est une synthèse, par la définition-énumération des titres financier du Code monétaire et financier. A lire et à méditer.

Les actions

Les actions sont... la définition classique la rattache radicalement à une série de sociétés (laquelle ?) et au capital social (une dette). La SA est celle dont le CS est divisé en actions. art. 228-5, la SA

Question à double niveau pour pénétrer la matière et l'idée de financement de façon concrète :

A quoi sert une émission d'actions - ou de parts sociales ? A quoi servent les apports ? Il faut bien comprendre le besoin auquel le dirigeant social tente de répondre, soit au moment de la capitalisation initiale, soit par une augmentation du capital social.

Les actions sont des titres sociaux dit-on, comme les parts sociales ; on les cite donc tout de suite - ce qui réveille les énumérations habituellement faites en "droit des sociétés" - mais nous n'y sommes pas.

Les parts sociales.

D'une société civile ou d'une SARL, d'un groupement foncier agricole ou d'une société civile de placement immobilier (SCPI) (on pourrait prendre quinze exemples), l'émission de parts sociales (ou si vous préférez leur souscription), correspond à une technique de financement.

En pratique, quand la part sociale est d'un euro, le propos devient faux. On ne finance rien avec 1 euro ! L'idée de financement est donc rattachée à une certaine intensité économique : pas facile pour le juriste.

Les parts sociales ne sont pas négociables, ce ne sont pas des TN, ni donc des VM, ni donc des TF.

L'avantage de l'émission d'actions, comparé aux parts sociales, et donc l'avantage du droit des sociétés par actions, peut être pris dans deux exemples en remarquant qu'il existe des actions spéciales outre les actions ordinaires déjà citées.

Les actions spéciales.

a) Les actions de préférence.

Ce titre est un sujet qui a eu du succès. Il avait un aspect "ingénierie financière". En effet, le contrat d'émission doit déterminer les droits des porteurs d'ADP (des actionnaires). L'ADP reste une action malgré ses différences que les documents d'émission déterminent après leurs votes par les organes sociaux : variation du droit de vote, variation d'un avantage financier, variation de la proportion d'ADP par rapports aux autres actions (50 % et 25 %) pour tenir compte de la majorité dominant l'assemblée des actionnaires, et à la marge devenir des ADP.

Des modifications ont été apportées à ce régime en 2019 :

C. com., art. 228-11, l'ADP

b) Les actions de priorité d'antan ou autre création.

Est-ce concevable ? L'ingénierie sociétaire va souvent moins loin que ce que l'on croit... Ici le problème est réglé par la loi. Toute "priorité" a vocation à être prévue dans le contrat d'émission d'une ADP.

Ces actions sont désormais interdites (C. com., 228-35-1) avec d'autres titres qui avaient un régime spécial (actions à d. pr. s. drt de vote et certificats d'investissement). Ces titres sont donc en voie d'extinction. On peut encore en croiser, en négocier, en nantir, en saisir, ils ont été émis avant 2004 et ils survivent tant que l'émetteur ne les a pas convertis ou "remboursés"...

2. Les titres ou émissions atypiques

Cet intitulé permet de regrouper des titres constituant des situations diverses au plan juridique et au plan financier.

- Les titres de capital composés (ABSA - ABSO)

On multiplie les titres pour séduire les investisseurs.

En somme, le commerce des titres ! On dépasse l'avantage de la diversité des titres émis avec d'autres techniques comme le BSA.

Article L. 228-91- Les sociétés par actions peuvent émettre des valeurs mobilières donnant accès au capital ou donnant droit à l'attribution de titres de créance.

Le contrat d'émission peut prévoir que ces valeurs mobilières...

- Titres d'accès au capital social (figure historique du BSA ; fut très pratiquée l'OBSA).

Le bon souscrit, ou qui résulte d'une cession, a sa valeur... C'est un titre qui donne un seul droit : souscrire une action. Ou un autre titre que la société émettra plus tard.

La signification financière profonde des titres de capital social, il faut y insister : on en dira un mot.

L'idée est qu'en pratique cette dette sociale n'a pas à être remboursée, raison pour laquelle le CS est le premier élément des fonds propres (notamment avec les réserves). La dette due aux associés n'est en pratique pas remboursée, elle est à la disposition de la société. Les cas de remboursement sont rares, et le plus fréquent tient à la liquidation judiciaire (où justement en pratique rien ne pourra être remboursé).

On relie le sujet à l'actualité : ce sont les sociétés sans capitaux propres qui seront emportées par la crise sanitaire. Or la politique législative joue avec le feu en autorisant les sociétés avec un capital social symbolique, c'est-à-dire sans capitaux... au nom de la création d'entreprises (d'entreprises ou de zombies sociétaires ?!).

- Titres de quasi capital (rembourser est une option pour la SA émettrice)

Ce genre de titres, intermédiaires au CS et à titres obligataires.

Ils peuvent reposer, c'est-à-dire émis, sur un mécanisme général de subordination ou sur un régime légal spécial. Explications utiles... (lire art. L. 228-97, C. com.).

On ne peut pas les ranger, sans une importante nuance, dans la catégories des titres d'emprunt (comme les obligations) ; en effet, les titres subordonnés ont pour principale vertu, par la subordination acceptée par les souscripteurs, d'être remboursés après tous les créanciers (notamment tous les prêteurs d'argent, réserve faite des titulaires d'un droit réel).

Les titres participatifs reflètent bien ce phénomène avec un statut plus étoffé que L. 228-97 (qui laisse faire la plume des rédacteurs du contrat d'émission de titres).

La lecture des deux premières pages d'un document d'émission éclaire sur la situation de ces titres intermédiaires (entre capital et dette obligataire) :

Voir un cas d'émission de TSR, les banques sont les spécialistes de l'ingénierie financière pour elles et pour leurs clients

3. Titres de créance : l'obligation ou titre obligataire.

L'obligation est un titre négociable aisément transmissible puisque soumis au principe de la négociabilité. Ce titre naît d'un acte juridique collectif, une émission, concernant l'émetteur et les souscripteurs qui sont des prêteurs, et qui seront créanciers.

Ces deux dernières décennies, le régime des émissions a été assoupli jusqu'à voir la SARL pouvoir émettre des titres obligataires, mais sans appel public à l'épargne (donc dans un cercle restreint de personnes). Le résultat est que l'émission d'obligation peut tantôt être presque confidentielle et tantôt géante et signe d'ingénierie financière (et sur un marché financier réglementé, dit encore "bourse").

Un cas d'opération obligataire géante : de l'obligation à l'action, dans ce sens c'est possible

Vous pouvez consulter une synthèse du régime obligataire dans Droit des sociétés de Alain Viandier et Florence Deboissy - et M. Cozian 2020, p. 586, n° 1512 et s. - illustration).

Vous pouvez aussi déjà consulter une synthèse de la "problématique du financement" et de "la structuration du financement" dans mon Droit bancaire et financier, p. 356, n° 665 et s.).

4. Le don et les dons appelés "subventions" figures atypiques

Il était peut-être inconvenant de citer le don, en tant que technique de financement, il y a encore quelques années. Elle existait néanmoins nettement (partis politiques, fondations et associations reconnues d'UP et, aussi, entreprises obtenant des subventions publiques).

Le seul contrat de donation, en somme le droit civil si l'on raisonne depuis l'école, pose ainsi le sujet et la problématique du financement dans toute son étendue et sa profondeur, alors que les esprits se tournent et se concentrent sur le crédit et spécialement sur le prêt.

Or, un financement d'entreprise se réalise d'autant plus facilement que les modes de financement sont divers.

La période de crise sanitaire est propice pour faire ce rappel sur le don ou la subvention (aide publique) puisque les pouvoirs publics soutiennent les entreprises de diverses manières.

Plus durablement et de façon plus significative, pour l'analyse juridique, le don est une formule du financement participatif (avec certes un statut propre comparé aux prêts et autres opérations (émissions de titres) réalisés par ces plateformes et professionnels.

Le don se distingue de la formule du prêt d'honneur, lequel connaît des formes variables (sans garantie, sans délai de rigueur, voire sans recours en cas de difficultés) et reste un prêt.

5. Le prêt, archétype du crédit.

- Rappel.

Le régime des crédits, de chaque contrat, ne doit pas faire oublier un régime général du crédit (en partie exprimé par ce que l'on appelle le "monopole bancaire" - tout en disant en général qu'il n'existe plus...

Ce régime tient à la nécessité d'être B, CCM, EC, SF, etc. pour faire du crédit. Ce qui vise au premier plan le prêt et 20 autres techniques.

On sait ce que sont les crédits, mais je soutiens qu'on ne sait pas ce qu'est le crédit (et qu'on cherche peu à le savoir). Le CMF lui-même évite la difficulté, notamment de puis la loi bancaire de 1984 (codifié). Il parle davantage d'opérations de crédit que de crédit ou du crédit ; c'est une façon d'éviter, pour le législateur, d'avoir à définir le crédit. La loi énonce donc au titre des "opérations de crédit" divers contrats ou actes juridiques que vous connaissez - dont implicitement le prêt - définition à lire et méditer.

CMF, Article L. 313-1

Constitue une opération de crédit tout acte par lequel une personne agissant à titre onéreux met ou promet de mettre des fonds à la disposition d'une autre personne ou prend, dans l'intérêt de celle-ci, un engagement par signature tel qu'un aval, un cautionnement, ou une garantie.

Sont assimilés à des opérations de crédit le crédit-bail, et, de manière générale, toute opération de location assortie d'une option d'achat.

- Le prêt.

Est en cause le prêt d'argent - et en droit positif le contrat croise à deux titre le mot consommation (...).

Le prêt implique quelques grandes problématiques : accord, remise, rémunération, restitutions.

Quatre temps que l'on peut détailler : volonté, délivrance de monnaie ou d'autre chose, taux ou commissions..., remboursement ou le danger du non-remboursement. Hors la quadrature du cercle : l'ouverture de crédit sans remise...

Il était peut-être inconvenant de citer le don, en tant que technique de financement, il y a encore quelques années. Elle existait néanmoins nettement (partis politiques, fondations et associations reconnues d'UP et, aussi, entreprises obtenant des subventions publiques).

Le seul contrat de donation, en somme le droit civil si l'on raisonne depuis l'école, pose ainsi le sujet et la problématique du financement dans toute son étendue et sa profondeur, alors que les esprits se tournent et se concentrent sur le crédit et spécialement sur le prêt.

Or, un financement d'entreprise se réalise d'autant plus facilement que les modes de financement sont divers.

La période de crise sanitaire est propice pour faire ce rappel sur le don ou la subvention (aide publique) puisque les pouvoirs publics soutiennent les entreprises de diverses manières.

Plus durablement et de façon plus significative, pour l'analyse juridique, le don est une formule du financement participatif (avec certes un statut propre comparé aux prêts et autres opérations (émissions de titres) réalisés par ces plateformes et professionnels.

Le don se distingue de la formule du prêt d'honneur, lequel connaît des formes variables (sans garantie, sans délai de rigueur, voire sans recours en cas de difficultés) et reste un prêt.

5. Le prêt, archétype du crédit.

- Rappel.

Le régime des crédits, de chaque contrat, ne doit pas faire oublier un régime général du crédit (en partie exprimé par ce que l'on appelle le "monopole bancaire" - tout en disant en général qu'il n'existe plus...

Ce régime tient à la nécessité d'être B, CCM, EC, SF, etc. pour faire du crédit. Ce qui vise au premier plan le prêt et 20 autres techniques.

On sait ce que sont les crédits, mais je soutiens qu'on ne sait pas ce qu'est le crédit (et qu'on cherche peu à le savoir). Le CMF lui-même évite la difficulté, notamment de puis la loi bancaire de 1984 (codifié). Il parle davantage d'opérations de crédit que de crédit ou du crédit ; c'est une façon d'éviter, pour le législateur, d'avoir à définir le crédit. La loi énonce donc au titre des "opérations de crédit" divers contrats ou actes juridiques que vous connaissez - dont implicitement le prêt - définition à lire et méditer.

CMF, Article L. 313-1

Constitue une opération de crédit tout acte par lequel une personne agissant à titre onéreux met ou promet de mettre des fonds à la disposition d'une autre personne ou prend, dans l'intérêt de celle-ci, un engagement par signature tel qu'un aval, un cautionnement, ou une garantie.

Sont assimilés à des opérations de crédit le crédit-bail, et, de manière générale, toute opération de location assortie d'une option d'achat.

- Le prêt.

Est en cause le prêt d'argent - et en droit positif le contrat croise à deux titre le mot consommation (...).

Le prêt implique quelques grandes problématiques : accord, remise, rémunération, restitutions.

Quatre temps que l'on peut détailler : volonté, délivrance de monnaie ou d'autre chose, taux ou commissions..., remboursement ou le danger du non-remboursement. Hors la quadrature du cercle : l'ouverture de crédit sans remise...

6 - Le crédit par signature : un crédit et un financement ?

Avec ce thème, on fait une rupture car le le crédit par signature apporte un "moyen" très spécial et non pas à celui qui a, à se financer, mais à celui qui finance. Autrement dit le créancier qui lui fournit des moyens monétaires.

La rupture est au coeur même de la définition des opérations de crédit du CMF.

Le crédit étant incertain et le financement inconnu, il est impossible de répondre. Il n'est pas impossible que le crédit par signature (aval, caution, GAPD et autres signatures) soit du crédit, puisque le CMF semble le dire, mais cette assimilation supposerait de trouver un crédit élargi : de consacrer une vision élargie du crédit. Le crédit par signature est-il un financement...? Vaste débat !

7 - Le découvert en compte bancaire et la position débitrice d'un compte courant commercial.

Jamais certains juristes ne saisiront la différence ici présentée, le thème est difficile, quelques arrêts de cassation ne peuvent à eux seul redresser les opinions et a priori portés sur deux institutions qui n'en sont qu'une (...) ; c'est que l'affaire tient à la nature monétaire du compte bancaire... laquelle tient aux qualités de la monnaie.

Plus simplement, le compte courant constitue un moyen de financement dans les deux formules qu'il offre.

- Il est presque dérisoire de relater qu'un compte courant bancaire est une technique de crédit puisque tout étudiant comprend l'affaire avec son propre compte bancaire, un compte de dépôt.

- il est tout aussi classique, du moins pour un juriste, de voir dans un compte courant commercial (purement commercial), que deux entreprises tiennent pour déterminer leurs comptes et se régler, est lui aussi une technique de crédit. Cette fois le compte n'est pas monétaire, ce sont les créances réciproques, fixées en monnaie, qui procure du crédit - du moins à celui qui est débiteur.

Cette présentation , qui sera un peu développée, a dans son état sommaire un grand avantage. La seconde formule est une merveilleuse enveloppe pour accorder des délais de paiement. Mais réciproquement. Le thème suivant a déjà été entamé.

8- Les délais de paiement.

De la banale lettre de change au droit de la concurrence, en passant par le compte courant, avec les honneurs explicites du droit de la consommation... le délai de paiement transcendent les divisions juridiques, dans diverses institutions et dans diverses matières le délai de paiement existe (personne ne s'en étonnera).

Les matières juridiques n'existent pas ! Seule l'unité du droit règne.

Ce thème ne sera pas développé, il est indiqué en tant que tel car il permet de signaler une notion, souvent employée mais peu détaillées : celle de technique de crédit ou de technique de financement. Le contrat est insuffisant pour le montage contractuel envisagé. Alors, on parle de "technique" - on reste dans la pénombre.

Avec ce thème, on fait une rupture car le le crédit par signature apporte un "moyen" très spécial et non pas à celui qui a, à se financer, mais à celui qui finance. Autrement dit le créancier qui lui fournit des moyens monétaires.

La rupture est au coeur même de la définition des opérations de crédit du CMF.

Le crédit étant incertain et le financement inconnu, il est impossible de répondre. Il n'est pas impossible que le crédit par signature (aval, caution, GAPD et autres signatures) soit du crédit, puisque le CMF semble le dire, mais cette assimilation supposerait de trouver un crédit élargi : de consacrer une vision élargie du crédit. Le crédit par signature est-il un financement...? Vaste débat !

7 - Le découvert en compte bancaire et la position débitrice d'un compte courant commercial.

Jamais certains juristes ne saisiront la différence ici présentée, le thème est difficile, quelques arrêts de cassation ne peuvent à eux seul redresser les opinions et a priori portés sur deux institutions qui n'en sont qu'une (...) ; c'est que l'affaire tient à la nature monétaire du compte bancaire... laquelle tient aux qualités de la monnaie.

Plus simplement, le compte courant constitue un moyen de financement dans les deux formules qu'il offre.

- Il est presque dérisoire de relater qu'un compte courant bancaire est une technique de crédit puisque tout étudiant comprend l'affaire avec son propre compte bancaire, un compte de dépôt.

- il est tout aussi classique, du moins pour un juriste, de voir dans un compte courant commercial (purement commercial), que deux entreprises tiennent pour déterminer leurs comptes et se régler, est lui aussi une technique de crédit. Cette fois le compte n'est pas monétaire, ce sont les créances réciproques, fixées en monnaie, qui procure du crédit - du moins à celui qui est débiteur.

Cette présentation , qui sera un peu développée, a dans son état sommaire un grand avantage. La seconde formule est une merveilleuse enveloppe pour accorder des délais de paiement. Mais réciproquement. Le thème suivant a déjà été entamé.

8- Les délais de paiement.

De la banale lettre de change au droit de la concurrence, en passant par le compte courant, avec les honneurs explicites du droit de la consommation... le délai de paiement transcendent les divisions juridiques, dans diverses institutions et dans diverses matières le délai de paiement existe (personne ne s'en étonnera).

Les matières juridiques n'existent pas ! Seule l'unité du droit règne.

Ce thème ne sera pas développé, il est indiqué en tant que tel car il permet de signaler une notion, souvent employée mais peu détaillées : celle de technique de crédit ou de technique de financement. Le contrat est insuffisant pour le montage contractuel envisagé. Alors, on parle de "technique" - on reste dans la pénombre.

9- Le "financement participatif" - ou crowdfunding.

L'ordonnance n°2014-559 du 30 mai 2014 a créé de nombreux et difficiles articles dans le Code monétaire et financier (CMF, L. 547-1 et s.), lesquels mélangent finance, statuts professionnels, règles numériques, règles contractuelles spéciales - qui cependant n'excluent pas le droit commun ou même le droit des sociétés.

L'intermédiation en financement participatif consiste à mettre en relation, au moyen d'un site internet, les porteurs d'un projet déterminé et les personnes finançant ce projet dans les conditions suivantes :

Ce sera à la fois un thème en soi, et aussi un thème qui "validera" ce qui a été dit plus haut, notamment sur l'identité du crédit par rapport au financement et aux techniques difficiles à classer - ou qui interrogent : le crédit par signature.

C'est aussi un thème "numérique", et vous comprendrez qu'il soit suivi de celui de la blockchain - qui elle aussi mélange des contrats de financement divers et d'autres encore.

Pénétrer le concept que le législateur a ainsi consacré permet de basculer vers les outils numériques. Il a mal posé les choses dans des textes longs et obscurs. On trouve ainsi encore des discussions sur ce qui fonde la loi (ordonnance) sur le plan :

- numérique, il faut savoir identifier le point dur numérique ;

- mélanger dons, crédits et titres négociables (actions et autres), c'est original et, il est vrai, les esprits juridiques n'y étaient pas préparés.

Là, les choses semblent compliquées. En vérité elles sont éclairées pour véritablement saisir le droit positif. L'exposé peut alors être simple en suivant par exemple comme plan :

- les professionnels réalisant du FP

* IFP

* CIP

- les financements réalisés par les professionnels du FP

* les prêts

* les émissions de titres

- les conditions juridiques imposées aux professionnels du FP

* la disposition du site internet

* la rédaction des conditions contractuelles

* la conclusion des opérations

_______________________________

L'ordonnance n°2014-559 du 30 mai 2014 a créé de nombreux et difficiles articles dans le Code monétaire et financier (CMF, L. 547-1 et s.), lesquels mélangent finance, statuts professionnels, règles numériques, règles contractuelles spéciales - qui cependant n'excluent pas le droit commun ou même le droit des sociétés.

L'intermédiation en financement participatif consiste à mettre en relation, au moyen d'un site internet, les porteurs d'un projet déterminé et les personnes finançant ce projet dans les conditions suivantes :

Ce sera à la fois un thème en soi, et aussi un thème qui "validera" ce qui a été dit plus haut, notamment sur l'identité du crédit par rapport au financement et aux techniques difficiles à classer - ou qui interrogent : le crédit par signature.

C'est aussi un thème "numérique", et vous comprendrez qu'il soit suivi de celui de la blockchain - qui elle aussi mélange des contrats de financement divers et d'autres encore.

Pénétrer le concept que le législateur a ainsi consacré permet de basculer vers les outils numériques. Il a mal posé les choses dans des textes longs et obscurs. On trouve ainsi encore des discussions sur ce qui fonde la loi (ordonnance) sur le plan :

- numérique, il faut savoir identifier le point dur numérique ;

- mélanger dons, crédits et titres négociables (actions et autres), c'est original et, il est vrai, les esprits juridiques n'y étaient pas préparés.

Là, les choses semblent compliquées. En vérité elles sont éclairées pour véritablement saisir le droit positif. L'exposé peut alors être simple en suivant par exemple comme plan :

- les professionnels réalisant du FP

* IFP

* CIP

- les financements réalisés par les professionnels du FP

* les prêts

* les émissions de titres

- les conditions juridiques imposées aux professionnels du FP

* la disposition du site internet

* la rédaction des conditions contractuelles

* la conclusion des opérations

_______________________________

_________________________________________________________

10

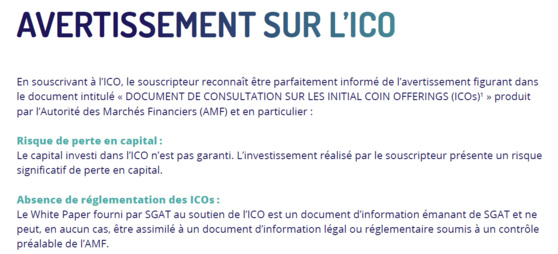

Les émissions de jetons et d'autres réalités informatiques par le biais de la blockchain - ICO et tokens

4 colloques et 3 publications après pour moi : le sujet demeure titanesque. Et toujours aussi embrouillé par les marchands d'illusions qui risquent de retarder le développement de la blockchain à vouloir vendre n'importe quoi - en étant irréalistes.

Ce sujet dépasse et de loin le thème du financement, le monde de l'industrie et des services a besoin de blockchains et peut-être moins de cryptomonnaies ou tokens...

Ce thème est cependant pour nous fabuleux qui :

- rappelle que l'aventure numérique est bancaire depuis 70 ans... et financière ;

- atteste que la monnaie est au fondement des financements les plus courants, mais sans exclusive et en étant souvent encastrée dans le contrat (compte courant, délai de paiement...) ;

- mélange des crédits, divers autres financements dont ceux par titres financiers, soit toute la philosophie de ce cours (qui n'est ni un cours de droit du crédit, ni un cours de droit bancaire, ni un cours sur les valeurs mobilières...) ;

- mélange du financement et de la production (services ou ventes) ;

- témoigne de la concurrence entre les banques et de toutes les autres entreprises qui voient des possibilités de financement (car le monopole bancaire est une expression trompeuse) ;

- illustre l'inventivité possible en utilisant le concept large de financement et je crois que la blockchain invente / permet d'inventer un financement, ce qu'on ne dit pas (assez ?).

La blockchain est un cocktail de divers problèmes sur lesquels on met habituellement un couvercle.

La loi PACTE elle-même n'a pas permis d'éclairer les esprits ! Alors que personne n'a osé la critiquer et qu'il n'y a eu que des commentaires favorables. 18 mois après on voit le bilan d'une politique juridique simpliste au plan technique et au plan politique.

La loi PACTE, donc le CMF, distingue les émissions de jetons, pour réguler leur émission (visa facultatif de l'AMF), d'autres réalités informatiques, en vérité d'autres actifs numériques - avec des professionnels dédiés.

Tout cela n'est pas un franc succès... malgré des commentaires qui s'attachent à éviter les difficultés fondamentales (l'anglais est très commode pour cela, on en arrive à faire du droit français en ignorant les mots de la loi).

C'est que la blockchain n'est ni indispensable à la finance, ni aussi commode, alors qu'elle se développe plus naturellement pour des applications industrielles où elle est très utile.

En septembre 2020, un projet de règlement européen amorce un processus qu'on connaît bien, celui de l'assimilation juridique. Quatre axes clairs seront exploités, la pédagogie aide ici à y voir clair quand on dirait que peu de gens semblent vouloir être clairs.

Voilà ce que sera donc ce sage séminaire après la présentation du "système blockchain" :

Les titres financiers inscrits en blockchain.

Les cybermonnaies inscrites en blockchain.

Les preuves inscrites en blockchain.

Les droits inscrits en blockchains.

Contrairement à ce qu'on laisse entendre, ici ou là, le plus intéressant n'est pas la question monétaire, c'est le quatrième terme (formulation pédagogique). Au détour de cette explication, on constatera que cette classification n'est en vérité qu'une classification terre à terre, qui énumère l'évidence offerte au regard. Elle ne touche pas aux notions en cause en les faisant assimiler par les concepts pouvant les ordonner. On s'y essayera. Cela semble très théorique et complexe, c'est très simple et pratique.

10

Les émissions de jetons et d'autres réalités informatiques par le biais de la blockchain - ICO et tokens

4 colloques et 3 publications après pour moi : le sujet demeure titanesque. Et toujours aussi embrouillé par les marchands d'illusions qui risquent de retarder le développement de la blockchain à vouloir vendre n'importe quoi - en étant irréalistes.

Ce sujet dépasse et de loin le thème du financement, le monde de l'industrie et des services a besoin de blockchains et peut-être moins de cryptomonnaies ou tokens...

Ce thème est cependant pour nous fabuleux qui :

- rappelle que l'aventure numérique est bancaire depuis 70 ans... et financière ;

- atteste que la monnaie est au fondement des financements les plus courants, mais sans exclusive et en étant souvent encastrée dans le contrat (compte courant, délai de paiement...) ;

- mélange des crédits, divers autres financements dont ceux par titres financiers, soit toute la philosophie de ce cours (qui n'est ni un cours de droit du crédit, ni un cours de droit bancaire, ni un cours sur les valeurs mobilières...) ;

- mélange du financement et de la production (services ou ventes) ;

- témoigne de la concurrence entre les banques et de toutes les autres entreprises qui voient des possibilités de financement (car le monopole bancaire est une expression trompeuse) ;

- illustre l'inventivité possible en utilisant le concept large de financement et je crois que la blockchain invente / permet d'inventer un financement, ce qu'on ne dit pas (assez ?).

La blockchain est un cocktail de divers problèmes sur lesquels on met habituellement un couvercle.

La loi PACTE elle-même n'a pas permis d'éclairer les esprits ! Alors que personne n'a osé la critiquer et qu'il n'y a eu que des commentaires favorables. 18 mois après on voit le bilan d'une politique juridique simpliste au plan technique et au plan politique.

La loi PACTE, donc le CMF, distingue les émissions de jetons, pour réguler leur émission (visa facultatif de l'AMF), d'autres réalités informatiques, en vérité d'autres actifs numériques - avec des professionnels dédiés.

Tout cela n'est pas un franc succès... malgré des commentaires qui s'attachent à éviter les difficultés fondamentales (l'anglais est très commode pour cela, on en arrive à faire du droit français en ignorant les mots de la loi).

C'est que la blockchain n'est ni indispensable à la finance, ni aussi commode, alors qu'elle se développe plus naturellement pour des applications industrielles où elle est très utile.

En septembre 2020, un projet de règlement européen amorce un processus qu'on connaît bien, celui de l'assimilation juridique. Quatre axes clairs seront exploités, la pédagogie aide ici à y voir clair quand on dirait que peu de gens semblent vouloir être clairs.

Voilà ce que sera donc ce sage séminaire après la présentation du "système blockchain" :

Les titres financiers inscrits en blockchain.

Les cybermonnaies inscrites en blockchain.

Les preuves inscrites en blockchain.

Les droits inscrits en blockchains.

Contrairement à ce qu'on laisse entendre, ici ou là, le plus intéressant n'est pas la question monétaire, c'est le quatrième terme (formulation pédagogique). Au détour de cette explication, on constatera que cette classification n'est en vérité qu'une classification terre à terre, qui énumère l'évidence offerte au regard. Elle ne touche pas aux notions en cause en les faisant assimiler par les concepts pouvant les ordonner. On s'y essayera. Cela semble très théorique et complexe, c'est très simple et pratique.

11. La mobilisation de créance - en général.

- L'idée générale : mobiliser des actifs - pardon, des créances. Transformer des créances ( à terme) en argent. Celui qui vers l'argent procure de la liquidité, permet une jouissance anticipée, il y a une forme de crédit.

- Précision spéciale : recadrer la problématique de la lettre de change par rapport à l'idée de crédit.

12 - La cession de créance.

- La possible cession de créance du droit commun.

- La probable cession de créances professionnelles à un EC / SF.

Le mythique bordereau Dailly permet de céder des créances ou bien de nantir des créances ; le bordereau de cession qui vise les créances cédées est, lui-même, un titre à ordre. Le banquier qui le reçoit, peut le transmettre à un confère. Le banquier paye le professionnel desdites créances et ainsi le finance.

Le contexte n'est pas toujours aussi simple.

On remettra en perspective les acquis de 4e année sur ce sujet.

13 - L'affacturage.

On peut le caractériser par deux propos complémentaires.

Il constitue tout un montage contractuel pour systématiser la mobilisation de créance : soit par la cession, soit par la subrogation.

La dimension de financement de l'affacturage est complétée par une dimension de gestion administrative et financière.

14. Le crédit-bail (CMF, art. L. 313-7 à L. 313-11)

- l'idée de location-vente, une construction libre (à la mode chez votre concessionnaire).

- l'idée de valoriser certaines locations-ventes : le régime spécial du CMF, le crédit-bail.

On verra le crédit-bail mobilier.

15. Le crédit différé et les "banques" de crédit différé ?!

Des âmes mortes... Juste pour dire. Et puis on soulignera des financements (souvent) internationaux...

16. Le financement de projet...

"si la bête se porte bien..." les participants au financement rentreront dans leurs fonds.

17. Les crédits syndiqués..."

Le pool bancaire est une figure appréciée en doctrine, mais pas toujours très détaillée.

L'ouvrage de Richard Routier (Dalloz Action) sera consulté sur le sujet, il est très complet.

Et puis il y a des monuments qui se financent et qui financent et absorbent des liquidités :

L'empire des fonds et sociétés d'investissements, dits "Placement collectif", les premiers articles fixent un peu les choses, la suite est un empire, celui des OPC d'introduction. Point zero !

- L'idée générale : mobiliser des actifs - pardon, des créances. Transformer des créances ( à terme) en argent. Celui qui vers l'argent procure de la liquidité, permet une jouissance anticipée, il y a une forme de crédit.

- Précision spéciale : recadrer la problématique de la lettre de change par rapport à l'idée de crédit.

12 - La cession de créance.

- La possible cession de créance du droit commun.

- La probable cession de créances professionnelles à un EC / SF.

Le mythique bordereau Dailly permet de céder des créances ou bien de nantir des créances ; le bordereau de cession qui vise les créances cédées est, lui-même, un titre à ordre. Le banquier qui le reçoit, peut le transmettre à un confère. Le banquier paye le professionnel desdites créances et ainsi le finance.

Le contexte n'est pas toujours aussi simple.

On remettra en perspective les acquis de 4e année sur ce sujet.

13 - L'affacturage.

On peut le caractériser par deux propos complémentaires.

Il constitue tout un montage contractuel pour systématiser la mobilisation de créance : soit par la cession, soit par la subrogation.

La dimension de financement de l'affacturage est complétée par une dimension de gestion administrative et financière.

14. Le crédit-bail (CMF, art. L. 313-7 à L. 313-11)

- l'idée de location-vente, une construction libre (à la mode chez votre concessionnaire).

- l'idée de valoriser certaines locations-ventes : le régime spécial du CMF, le crédit-bail.

On verra le crédit-bail mobilier.

15. Le crédit différé et les "banques" de crédit différé ?!

Des âmes mortes... Juste pour dire. Et puis on soulignera des financements (souvent) internationaux...

16. Le financement de projet...

"si la bête se porte bien..." les participants au financement rentreront dans leurs fonds.

17. Les crédits syndiqués..."

Le pool bancaire est une figure appréciée en doctrine, mais pas toujours très détaillée.

L'ouvrage de Richard Routier (Dalloz Action) sera consulté sur le sujet, il est très complet.

Et puis il y a des monuments qui se financent et qui financent et absorbent des liquidités :

L'empire des fonds et sociétés d'investissements, dits "Placement collectif", les premiers articles fixent un peu les choses, la suite est un empire, celui des OPC d'introduction. Point zero !

Pour les curieux et impatients, vous pouvez user de la barre recherche : financement, crédit, émission, titres, mise en garde, conseil, ICO ou blockchain.

Accueil

Accueil Droit du financement des entreprises. Thèmes de cours, problématiques, sources, analyses, pratiques.

Droit du financement des entreprises. Thèmes de cours, problématiques, sources, analyses, pratiques.

La loi du 14 décembre 1985 modifiant diverses dispositions du droit des valeurs mobilières, des titres de créances négociables, des sociétés et des opérations de bourse.

La loi du 14 décembre 1985 modifiant diverses dispositions du droit des valeurs mobilières, des titres de créances négociables, des sociétés et des opérations de bourse.